本期导读:

一个个体量庞大的玩家进一步入场,无疑将为行业注入新的动力。

作者丨Mira

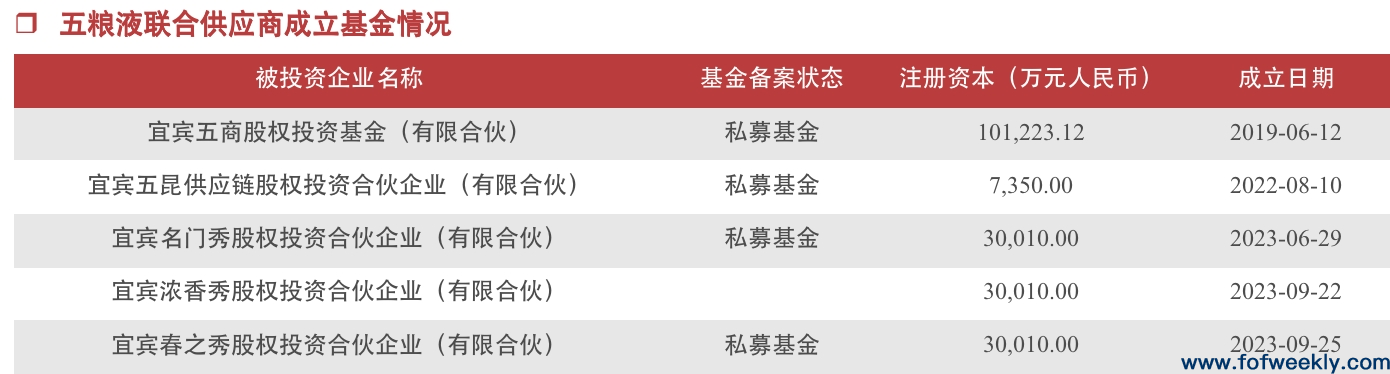

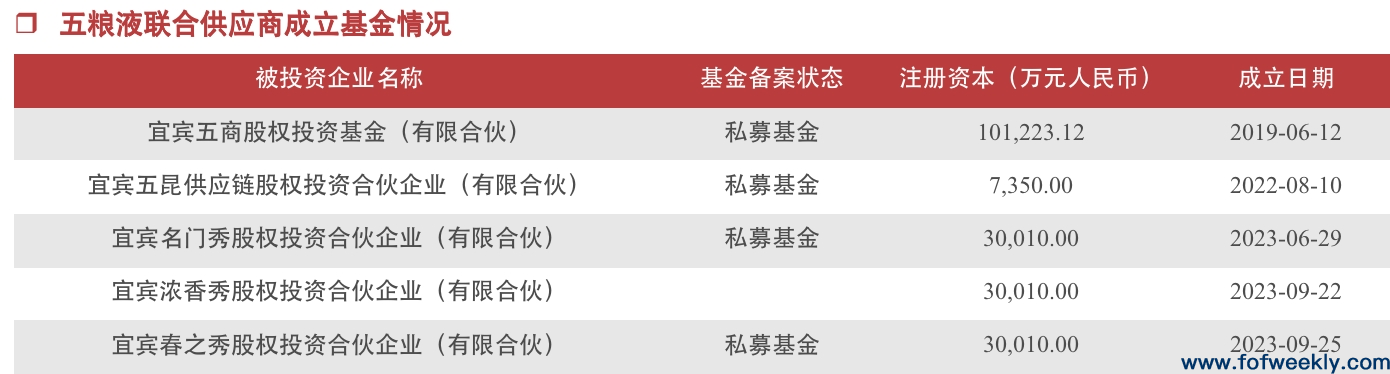

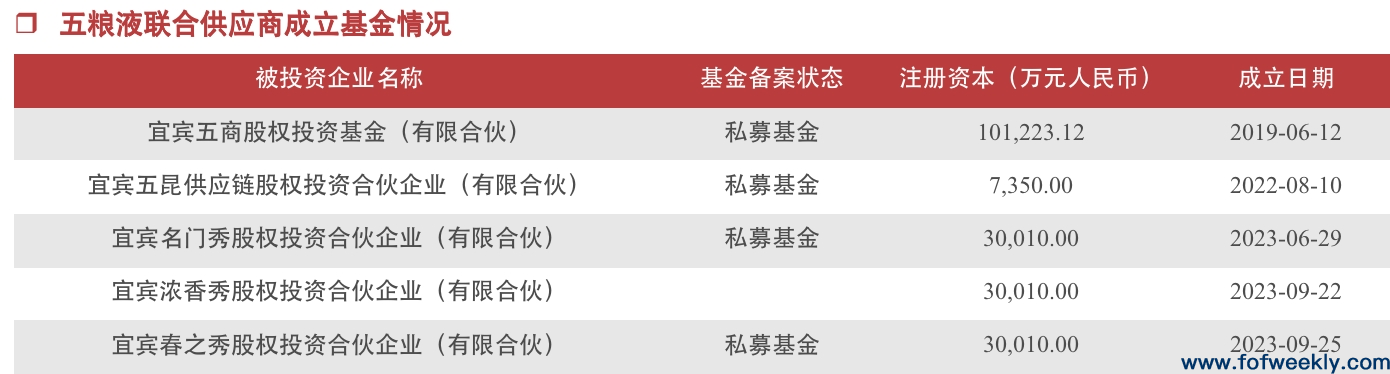

日前,有行业研报提出:“2023年,我国白酒行业进入到挤压式的增长阶段,新问题、新挑战不断涌现,存量竞争态势加速演进”。当下很多白酒企业聚焦在于企业的库存压力大的现状怎样解决?未来白酒行业发展又将走向何处?面对困境,酒企们通过联名跨界营销活动展开业务的探索与知名度的提升,另一方面,则是加大对于私募股权市场的布局。股权投资作为寻找新增长点、布局新市场的重要途径,知名酒企早已纷纷入场,茅台、洋河等知名白酒商早已作为LP出资,从而达到产业或财务诉求。十一月备案的基金中,有八只基金获得十家及以上的基金注资,值得关注的是宜宾春之秀股权投资合伙企业(有限合伙)的LP多达二十家,这是2023年以来第三只宜宾五粮液基金管理的基金完成备案。中基协公示信息显示,自成立以来,五粮液基金管理有限公司(简称“五粮液基金”)共计备案了4只基金。目前,宜宾浓香秀股权投资合伙企业(有限合伙)尚未在中基协完成备案,后续备案完成后,五粮液的股权投资版图或进一步拓展。五粮液通过投资子公司,向供应商募资,在近一年间完成三只基金备案,快速延伸对于股权市场的布局。作为白酒企业的两大龙头之一,不同于茅台布局重点在于联合知名GP共同投资,单笔出资规模大,五粮液的重点在与联合供应商共同成立基金以及背靠当地优势产业布局。通常而言,酒企频频跨界投资背后,源于其充裕的现金流,但是当下酒企正面临消费者消费习惯的转变以及销售增长面临瓶颈等问题,这也加速推动酒企的战略转型。以五粮液为例,虽然从营收排名来看,五粮液一直是白酒赛道的第二名,但根据财报,近5年以来,五粮液营收及利润增速均在大幅放缓,从2018年的32.61%下滑至2023年上半年的10.39%。与自身增速放缓对应的是竞争对手的快速增长,2023年上半年,洋河股份、山西汾酒、泸州老窖等企业营收增速均高于五粮液,分别为15.68%,23.98%,25.11%,除了洋河股份为15.68%,略高于五粮液5个百分点以外,其他品牌增势凶猛,增速是其两倍以上。同时,五粮液与贵州茅台的营收差距也正在拉大,2018年五粮液和贵州茅台的营业收入差距为336亿,到2022年,营业收入差距扩大至500亿元以上。另一方面,随着过去几年直播、短视频的兴起,社交电商等增长催生传统供应链变革。在行业竞争加剧、渠道变革的双重背景下,五粮液面临供应链转型升级的诉求——存量供应链的降本增效、新渠道开拓过程中的供应链配合与资源保障。在优化供应链的过程中,股权投资成为五粮液的重要工具,2017年8月宜宾五粮液基金管理有限公司(简称“五粮液基金”)成立,由四川省宜宾五粮液集团财务有限公司董事,宜宾纸业董事李欣忆担任董事长。据公开资料显示,公司定位为五粮液集团公司旗下专门从事私募股权投资基金的平台运营公司,其在中基协机构类型为私募股权、创业投资基金管理人,业务类型为私募股权投资基金、私募股权投资类FOF基金、创业投资基金、创业投资类FOF基金。2019年,五粮液基金联合三十多家经销商建立五商投资股权基金和五商供应链公司,通过经销商持股的形式绑定共同利益,缓解利益矛盾冲突,进而加强了公司对大卖场渠道的管控能力。随后22、23两年间成立四家合伙企业,规模接近20亿元。同时,五粮液不断加紧与国内供应链龙头建发集团的合作。2023年1月,建发股份发布公告,旗下全资子公司厦门建发美酒汇酒业有限公司与五粮液基金签署《宜宾五商股权投资基金(有限合伙)合伙协议》,建发美酒汇作为有限合伙人出资5000万元,认购由五粮液基金作为GP的宜宾五商股权投资基金(有限合伙)份额。5月,五粮液基金的股东进行工商变更,昆吾九鼎投资管理有限公司退出,作为专业的酒类供应链运营商,公司在酒类行业深耕多年的厦门建发美酒汇酒业有限公司成为股东,持股比例20%,另外两位股东皆出资五粮液,四川省宜宾五粮液集团有限公司持股56.00%,宜宾发展控股集团有限公司持股24.00%。10月,厦门鑫五发供应链管理有限公司在厦门成立,注册资本2亿元,经营范围含供应链管理服务、国内贸易代理、贸易经纪与代理、食品进出口、日用百货销售、离岸贸易经营、食品添加剂销售、食用农产品零售、日用玻璃制品销售等,由四川五粮液物产有限公司、厦门建发物资有限公司分别持股60%、40%。五粮液高管一行到访建发股份时曾表示,未来双方将在前期良好的合作基础与丰富的合作经验基础上,进一步围绕双方供应链、产业链上下游资源优势,在新能源、新兴产业投资、股权合作等多方面拓宽合作领域,储备优质合作项目,培育合作新增长点。此次联合供应商共同组建基金,一方面是五粮液自身拥有深厚的产业背景,可以聚集更多资源,从技术、市场、资源聚焦层面帮助企业成长,不甘一边向社会VC输出技术理念和创业资源,一边还只做基金的LP。另一方面,酒企与供应商拥有深入的合作关系,同时拥有高端白酒销售带来的充足现金,这是高端白酒销售行业特点给CVC募资带来的天然优势。曾有同是高端白酒销售行业的投资部门人士在与FOFWEEKLY交流时透露,其所在企业也正在谋划联合自家经销商们共同成立基金,为账上的资金保证增值的同时,通过投资来寻找新的增长点。从16年开始,五粮液通过出资做LP,涉足股权投资市场。在做LP出资上,五粮液与股东宜宾发展控股集团有限公司有一定的相关度,宜宾发展控股集团有限公司是宜宾市人民政府出资设立的国有独资公司,其主要职能一是引领资本投向重大项目和战略性新兴产业;二是通过资本运营和资产经营促进国有资产保值增值和地方经济社会发展。从企业竞争角度,五粮液位于宜宾,背靠宜宾的强大新能源产业链优势,有利于五粮液发挥资源人脉优势,更好地投资该地区的新能源相关企业;从更宏观的角度,白酒作为宜宾支柱产业,五粮液的国有独资背景,其出资带有地方发展诉求。据不完全统计,自2018年起,五粮液集团对外出资10只基金,其中4只基金GP背后大股东都是宜宾发展控股集团,出资重点在于转型升级、乡村振兴。其余的则投向四川地区机构或是深创投、国开金融等知名机构。总体来看,五粮液作为LP目前主要投向四川地区的基金或是新能源赛道,这对于拥有相应经验与资源的GP来说,能够提高向五粮液募资的可能性。硬科技近两年以来都是市场关注的焦点,大量资金流向当前主要体现在人工智能、航空航天、生物技术、信息技术、新能源、智能制造等领域。而寻找新增长点的五粮液选择重点布局新能源,无疑是充分结合自身优势条件,选择了一条踩在时代趋势上的道路。五粮液基金的出资,则标志着其在股权投资领域更进一步,进入了产业CVC发展的新阶段,即从出资作LP积累了一定股权投资市场的经验之后,开始设立子公司作为基金管理人,配置策略更多元。同样进入全面机构化发展阶段的还有茅台、洋河股份等酒企。2014年,茅台与建信信托共同成立茅台(贵州)私募基金管理有限公司,注册资本超7亿人民币,洋河股份2022年成立的全资子公司江苏洋河梦想投资管理有限公司,注册资本30亿人民币。除此以外,酒企们的策略也更加多元,开始配置母基金与S基金。母基金方面,2023年最大的出资当数茅台,五月,茅台发布公告出资超百亿设立两只母基金,分别是招商资本管理的茅台招华(贵州)产业发展基金,和金石投资管理的茅台金石(贵州)产业发展基金。两只母基金的投资范围包括但不限于新一代信息技术、生物技术、新能源、新材料、高端装备、大消费等领域的投资机会。在S市场参与方面,FOFWEEKLY通过数据挖掘,发现在苏州纽尔利新策创业投资合伙企业(有限合伙)12月的新增出资人中出现了泸州老窖的身影。这是泸州老窖第二次作纽尔利资本的LP。早在2021年,泸州老窖便以全资子公司四川金舵投资有限责任公司旗下的另一只基金出资同一只基金。由此可见,纽尔利资本用两年半的时间,赢得了泸州老窖信任。不论是成立管理公司、还是出资母基金和S基金,对于白酒企业来说,都是更深入股权投资市场的探索,更多元的布局与更分散的投资组合能够给白酒企业更多业务发展、协同更多的可能性和相对更低的风险。而对于一级股权市场来说,一个个体量庞大的玩家进一步入场,无疑将为行业注入新的动力。2023年,茅台,五粮液,泸州老窖等知名酒企出资上亿元押注一级市场,成为传统消费企业布局战略性新兴产业,寻找新的增长机会的重要代表。他们或参投直投基金,或参设母基金,像茅台、五粮液等账上有大量现金流的企业,更是组建团队、亲自做管理人,或像泸州老窖,通过全资子公司,做S基金的LP。经过多年在股权投资方面的积累,这些巨头企业们的股权投资策略正在变得更加多样,P、S与D策略皆有所涉及,意在提升资金收益率、调整业务布局以及寻找新的增长点。预计未来,白酒巨头们将会频繁地出现在一级市场,将与各类机构有更多的合作方式与可能。对于GP们来说,如何在自身优势与以白酒企业为代表的传统企业转型升级等诉求之间找到切入点,将是重要的募资方向。